Posted 2 апреля, 16:21

Published 2 апреля, 16:21

Modified 2 апреля, 16:23

Updated 2 апреля, 16:23

Число россиян с заграничными счетами выросло на 164%: что знает о них налоговая

Анна Снежина

Федеральная налоговая служба раскрыла число россиян с зарубежными счетами. По состоянию на 31 декабря 2023 года российскому ведомству известно о 539 тысячах таких лиц, и общее число их счетов в иностранных банках достигло 1,825 миллионов.

Рост за год составил 164% (более чем в 2,5 раза). Год, взятый для сравнения за исходный не уточняется, но по умолчанию это должен быть предыдущий период, то есть 2022-й.

Известно также, что в 2022 году 99% открытых в зарубежных банках счетов россяин приходилось на физлица.

Эксперты связывают значимый прирост с поиском россиянами альтернативы ушедшим Visa и Mastercard в дружественных странах.

ЦБ ранее сообщал о выводе за рубеж в 2022 году рекордных 1,47 трлн рублей. На начало 2024 года россияне держали за рубежом эквивалент 6,7 трлн руб., следует из статистики регулятора. Но эта сумма не отражает реальный объем денег на зарубежных счетах россиян: ЦБ фиксирует уход денег за рубеж, но не отслеживает, как они распределяются после.

Межгосударственный автообмен

Данные о российских резидентах, обслуживающихся в иностранных банках, ФНС получает из ежегодного автоматического обмена информацией с иностранными государствами, который, по заявлениям самой ФНС, в последние два года затруднен.

В предыдущий раз данные о заграничных счетах россиян озвучивались налоговой в 2021 году. Тогда было известно о 700 тысячах таких счетов на сумму более 13 трлн руб. и 400 тысячах их владельцев.

Автоматический обмен банковской информацией между государствами помогает выявлять недоплаты с доходов физлиц, даже если они легализуются на зарубежных счетах.

В материалах ФНС акцентирует внимание на том, что качество идентификации налогоплательщиков с использованием федеральной информационно-аналитической системы «Финсчета» достигло 92,9%, и суды считают использование этой системы в процессе налогового контроля правомерной.

С какими государствами Россия обменивается банковской информацией

С 2017 года Россия участвовала в международной системе автоматического обмена налоговой информацией под шефством Организации экономического сотрудничества и развития (ОЭСР). На тот момент 106 юрисдикций активировали соглашения о передаче российской ФНС информации о состоянии заграничных счетов россиян. Но статус этих соглашений после 2022 года не известен.

Налоговая служба в России также сама ведет перечень юрисдикций, которые предоставляют России актуальную информацию.

На сегодня в перечень входит 85 государств и 11 территорий, к примеру, финансовые данные должны передават Австралия, Аргентина, Бельгия, Бахрейн, Германия, Греция, Доминикана, Израиль, Индия, Индонезия, Испания, Катар, Кипр, Китай, Колумбия, Кувейт, Лихтенштейн, Малайзия, Мальдивы, Мексика, Новая Зеландия, Норвегия, Объединенные Арабские Эмираты, Португалия, Саудовская Аравия, Сейшелы, Сингапур, Турция, Финляндия, Франция, Чили, Швеция, Южная Африка, Япония и др.

Но есть у ФНС есть и список стран, которые не обмениваются финансовой информацией с Россией. В нем сейчас 88 государств и 14 территорий. К таковым относятся, например, Афганистан, Бангладеш, Иордания, Ирак, Камбоджа, Канада, Мадагаскар, Непал, Палестина, Руанда, США, Танзания, Тунис, Фиджи, Швейцария, Ямайка и др.

Как устроен обмен информацией

Механизм обмена предусматривает, что финансовые институты иностранных государств выявляют счета своих клиентов-россиян, передают эту информацию в свои фискальные органы, а те сгружают полученные данные в международную систему автообмена. Обмен, как правило происходит осенью — тогда становятся доступны данные за предшествующий год.

После введения множества санкций в отношении России, часть которых подразумевала именно ограничения по финансовому взаимодействию со страной, обмен налоговой информацией усложнился.

Однако с некоторыми странами такой обмен, напротив, оптимизировался и улучшился: например, с Азербайджаном, Арменией, Белоруссией, Казахстаном, Киргизией, Таджикистаном. Эти государства передают России не только сведения о состоянии банковских счетов и уплаченных налогах, но и делятся данными об имуществе.

Налоговая предупреждает

Закон говорит о том, что граждане России обязаны декларировать доходы от счетов в заграничных банках и уплачивать с них НДФЛ (13% для налоговых резидентов). Отчитываться об открытии и закрытии зарубежного счета и операциях по нему необходимо при любых обстоятельствах. Делать это обязаны все граждане, кто фактически пробыл в России более 183 дней в календарном году, за исключением тех, кто получил статус специального валютного резидента.

Сегодня, можно сказать, что к зарубежным счетам для россиян прилагается обременение в виде дополнительной отчетности. Владелец теперь должен доказывать, что он резидент.

«Граждане РФ имеют право открывать счета и вклады в банках, расположенных за пределами территории Российской Федерации и, соответственно, могут получать доходы на такие счета. Налог исчисляется по итогам года применительно ко всем доходам физлица, полученным в соответствующем налоговом периоде налоговому периоду. Таким образом, обязанность по уплате НДФЛ сохраняется, даже если налоговый резидент РФ получает доход на иностранный счет. Задекларировать свой доход необходимо», — сообщает ФНС.

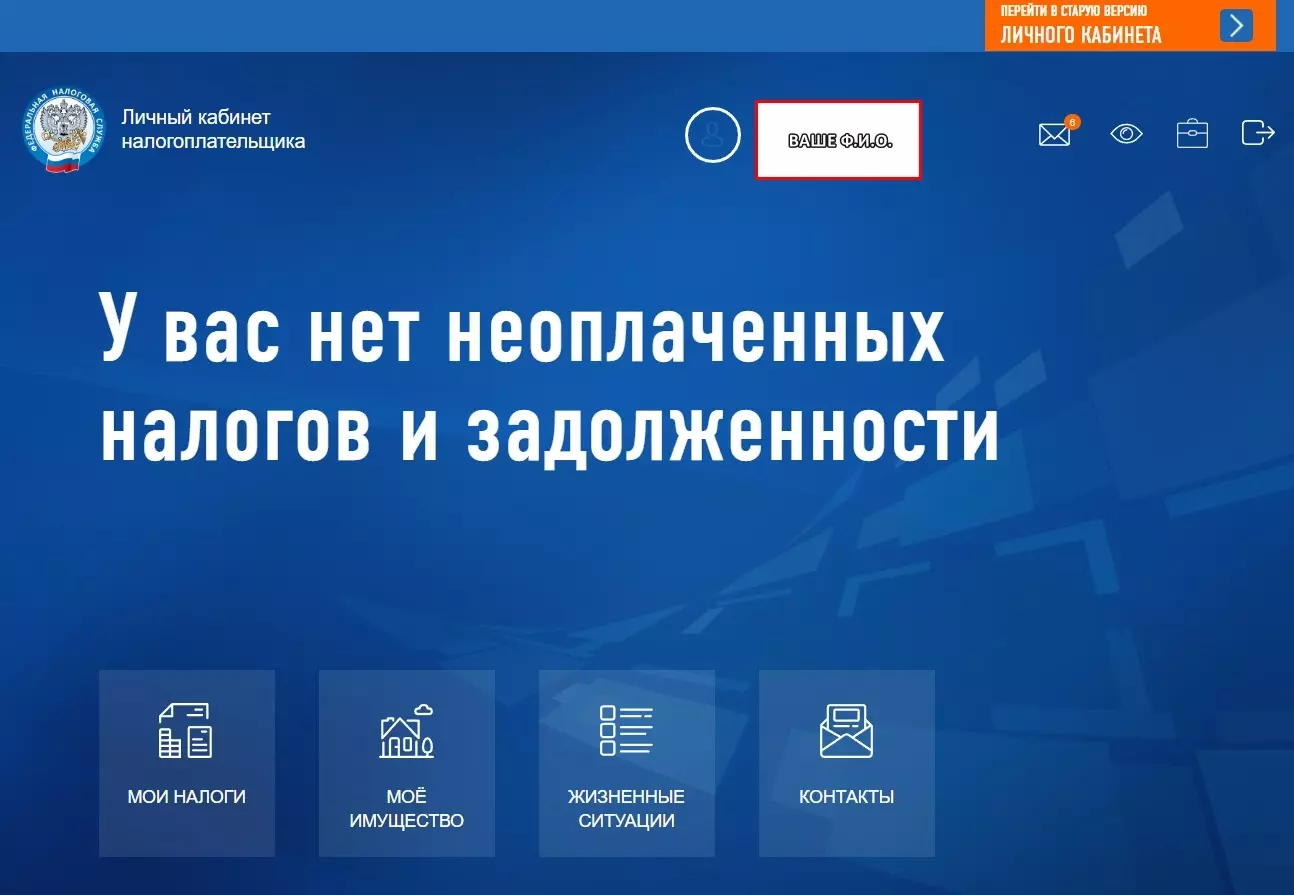

Ведомство инструктирует: налоговые резиденты с зарубежными счетами подают декларации по форме 3-НДФЛ, ставка 13% сохраняется. Декларацию по доходам подают в срок до 2 мая, а налог необходимо уплатить до 17 июля.

При этом гражданину РФ не запрещается иметь иностранного брокера. Однако такой брокер, в отличие от российского, не является налоговым агентом, поэтому резиденты РФ декларируют свои доходы самостоятельно.

Штраф за неподанную декларацию составляет 5% от неуплаченного налога за каждый месяц опоздания, но не меньше 1 000 рублей и не больше 30% от неуплаченного налога.

Если же будет занижена налоговая база, то штраф составит уже 20% от суммы неуплаченного налога. Также за неуплату налогов начисляются пени — 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки, начиная с 15 июля.

Если с зарубежного дохода россиянина иностранное государство уже удержало налог, то гражданин вправе зачесть сумму уплаченного налога, если у этого государства, в котором был получен доход, имеется соглашение с Россией об избежании двойного налогообложения.