Posted 28 декабря 2023,, 07:05

Published 28 декабря 2023,, 07:05

Modified 28 декабря 2023,, 07:07

Updated 28 декабря 2023,, 07:07

Вранье средь бела дня. Что скрывается за обещанием ставок по кредитованию в 3-5%

Анна Снежина

Центробанк призвал финансовые организации не вводить граждан в заблуждение, демонстрируя мифические ставки по кредитам. Иначе, как грозится регулятор, придётся править закон о потребкредитовании.

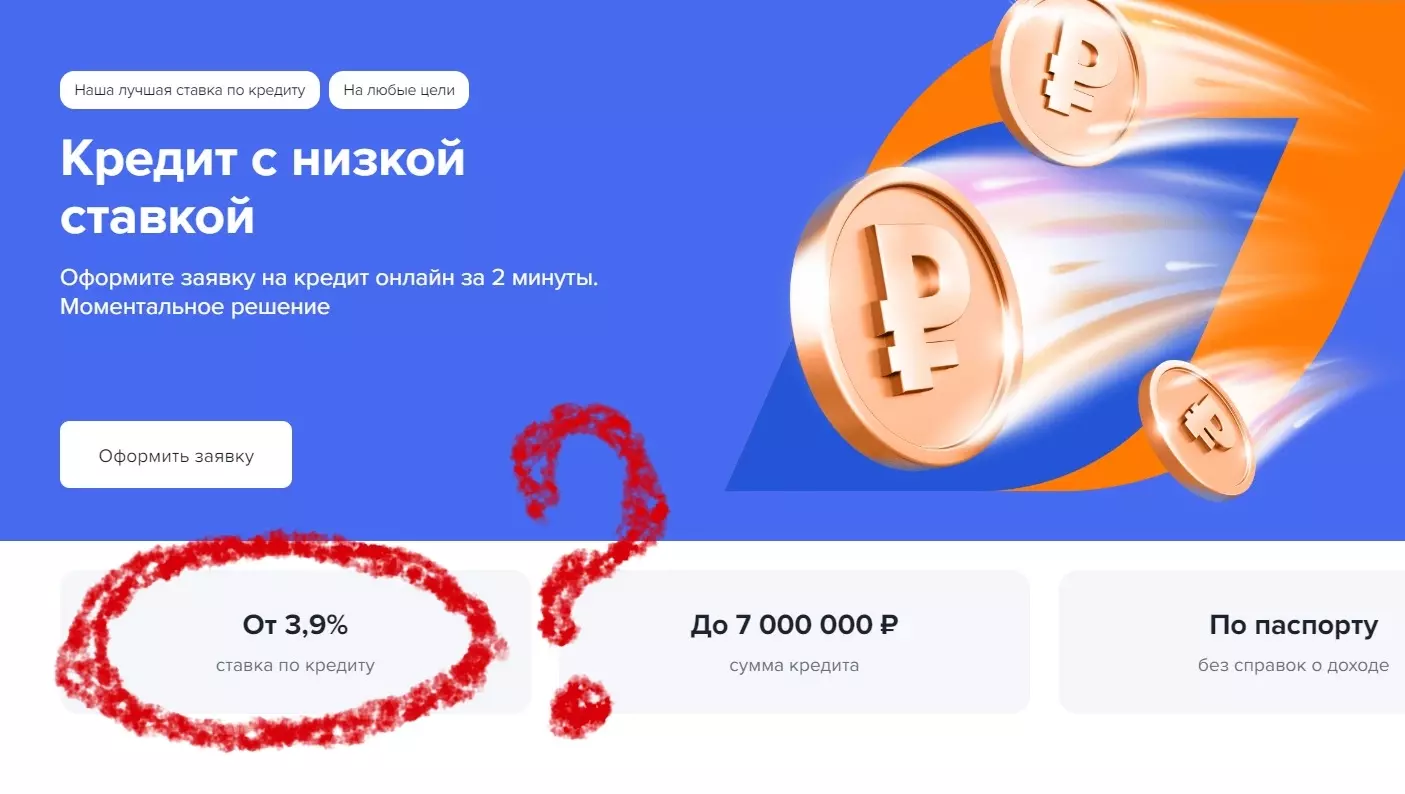

По словам директора департамента банковского регулирования и аналитики ЦБ Александра Данилова, некоторые банки умудряются указывать ставки на кредиты по 3,996%, что в текущей ситуации и с текущим уровнем рыночных ставок никак невозможно.

«Придется еще 20 страниц дописать в закон», если такая практика обмана клиентов не прекратится», — погрозил официальный представитель ЦБ.

Как банки манипулируют кредитными ставками

Ситуация на самом деле патовая. Почти все банки прибегают к этому трюку. В рекламе — ставки нереально низкие, но как только договор подписан, выясняется, что действительное обслуживание займа обходится вдвое дороже.

Условия, при которых такие низкие ставки кому-то и даются, от большинства клиентов утаиваются. В лучшем случае — проговариваются скороговоркой или прописываются мелким шрифтом.

Кроме того, стоимость кредита могут увеличить комиссионные, страховые, юридические и иные дополнительные услуги, напротив которых недобросовестные банки и микро-финансовые организации без ведома клиентов проставляют галочки, что означает согласие с ними.

Но самое худшее — это то, что почти все банки обманывают с процентными ставками попросту рассчитывая на то, что у клиентов всё очень плохо с математикой.

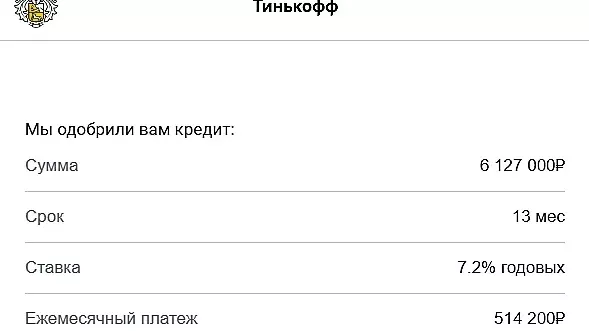

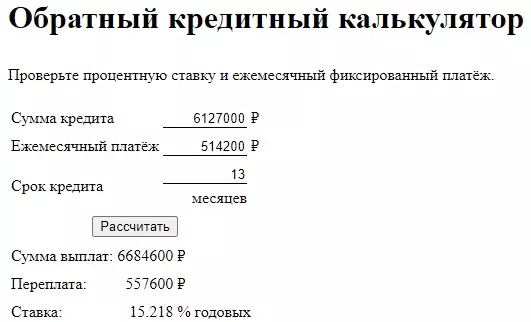

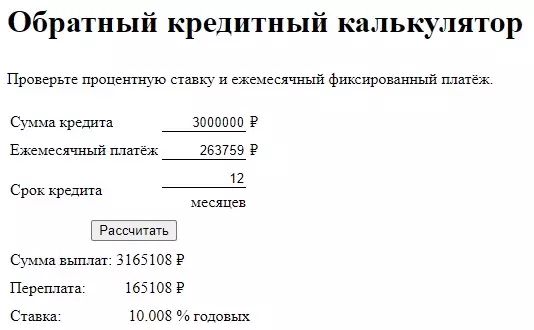

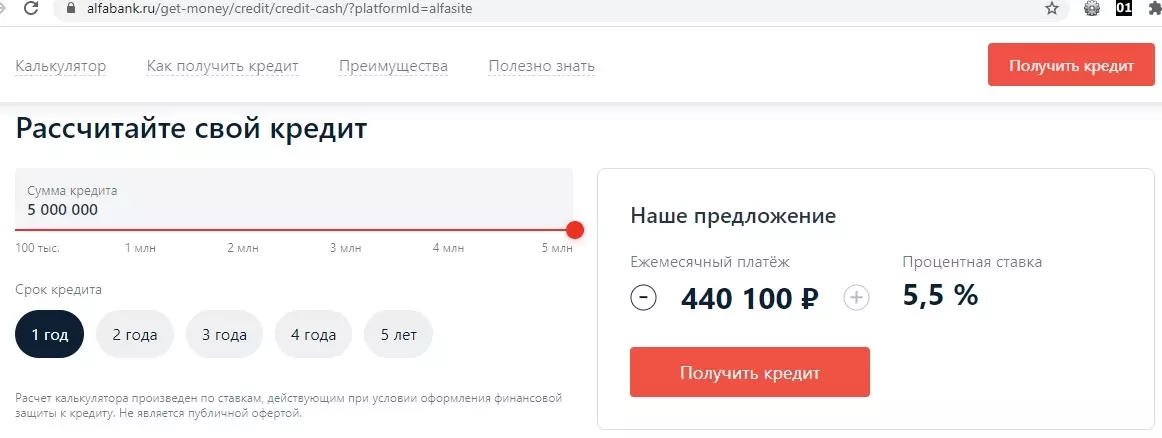

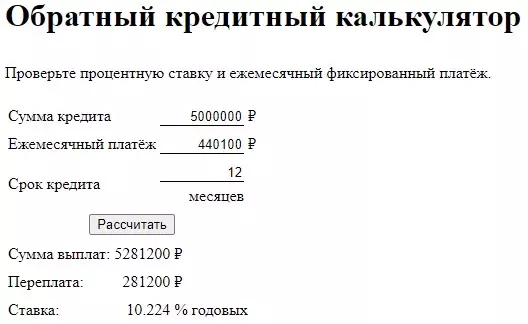

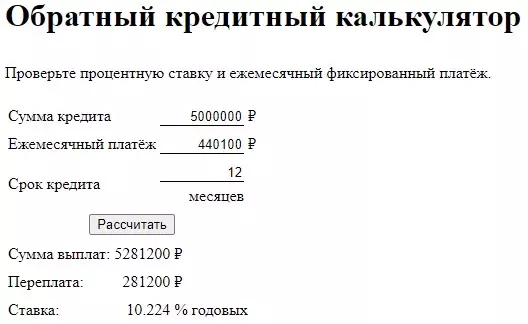

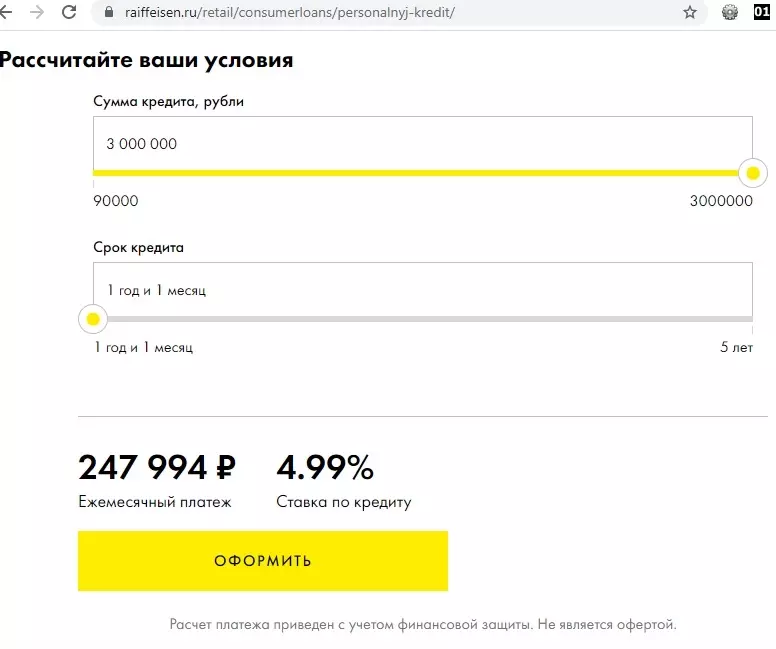

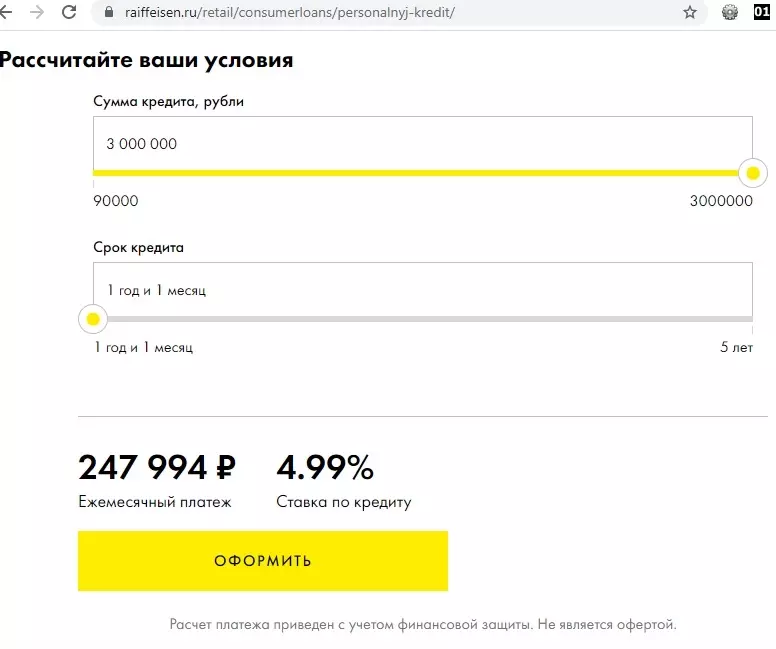

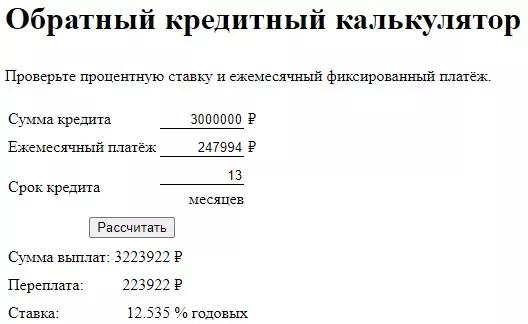

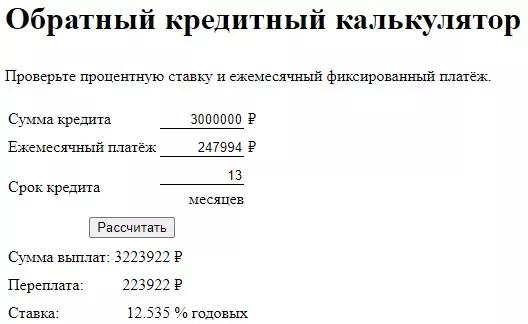

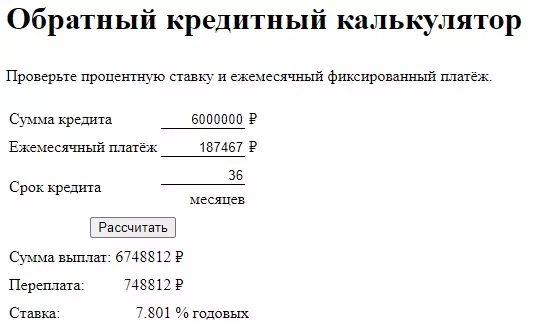

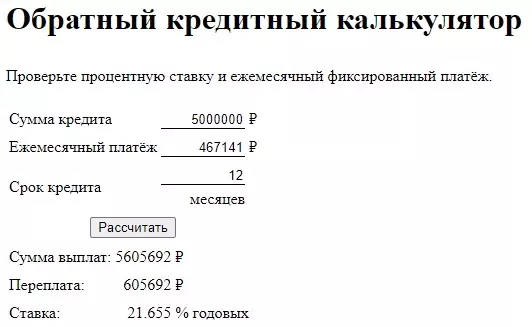

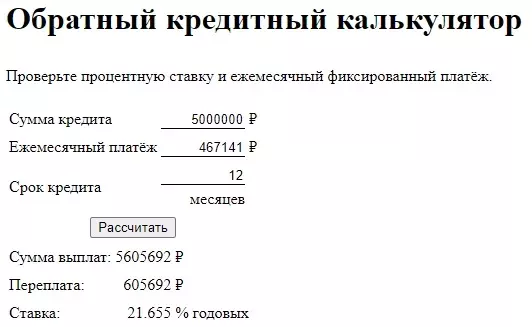

Ложь легко вскрывает обратный кредитный калькулятор.

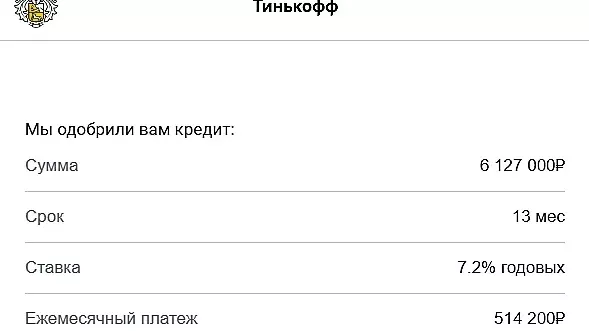

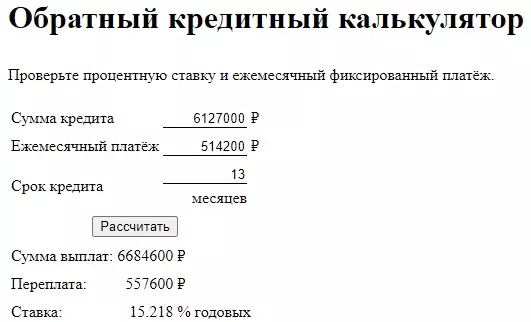

Тинькофф банк

Обещанные «от 5,9%» на деле оказываются 15,218% просто ловкость цифр и прям совсем никакого мошенничества.

Под залог квартиры стоимостью от 14.5 миллионов Тинькофф банк одобряет кредит лишь на 6 миллионов и процентной ставкой якобы в 7,2%.

После вопроса — почему же на самом деле реальная ставка вдвое выше — безмятежно настаивают на своём: «Нет-нет, ставка по кредитованию 7,2%, всё остальное — это страхование жизни».

Даже если просто взять переплату по кредиту в 557600 и разделить ее на сумму кредита, то получается 9%. Обман в том, что он показывает % не годовых, а от основной суммы кредита. Но поскольку кредит отдаётся помесячно, то проценты на калькуляторе в Тинькофф банке на самом деле надо грубо умножать на два, ведь через полгода уже половина кредита будет погашена.

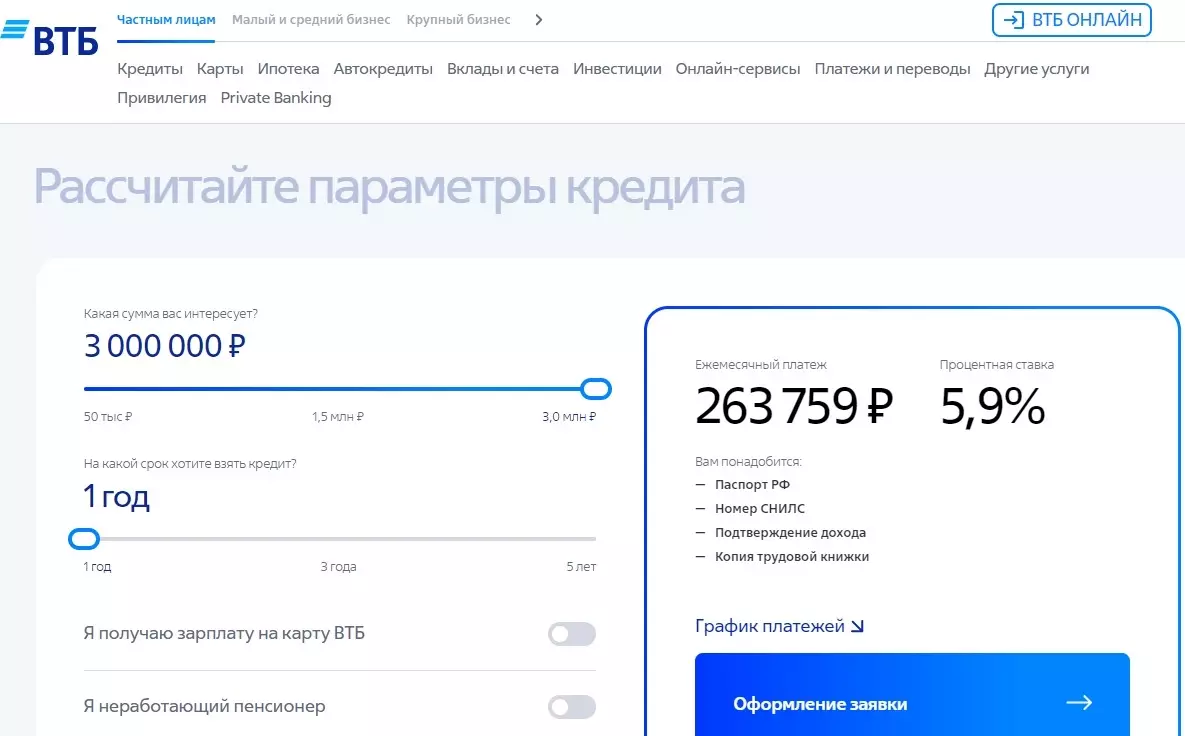

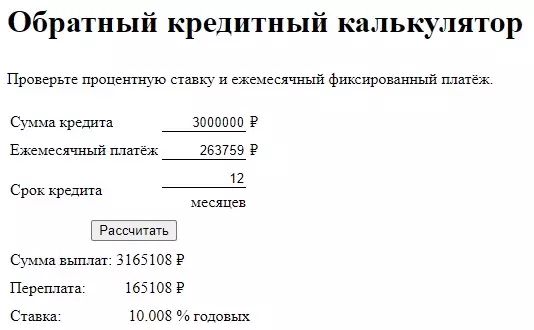

ВТБ

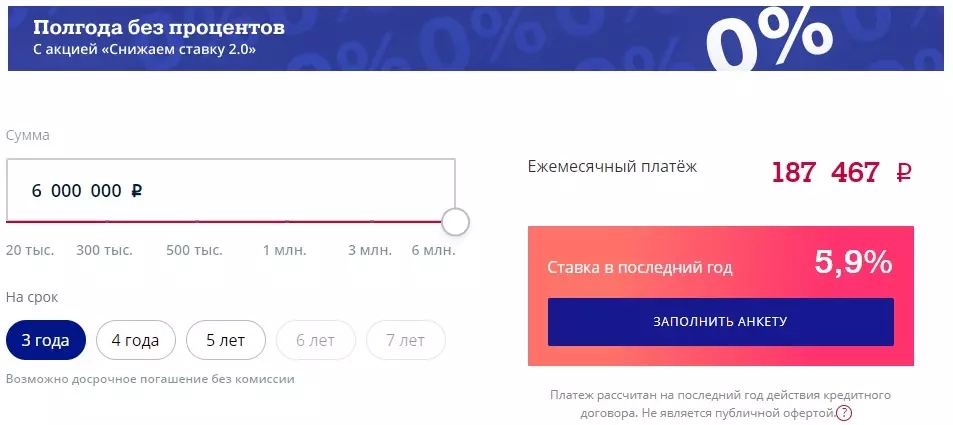

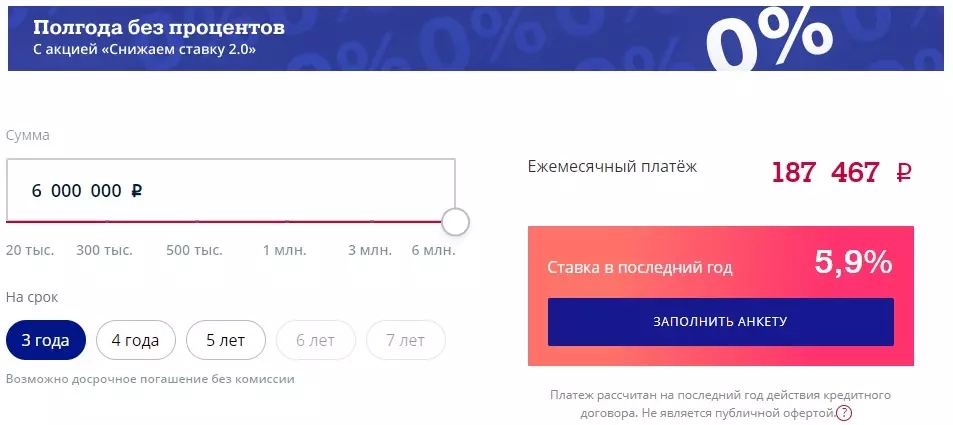

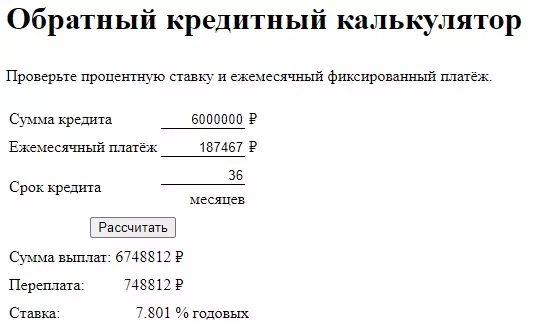

Альфа-банк

Райффайзенбанк

Почта банк тоже обманывает, но скоромнее

Претензия в том, что ставка указана лишь на последний год действия договора о кредитовании. Это ничего не значит, поскольку нормальный заёмщик хочет знать среднюю ставку годовых по всем годам.

Промсвязьбанк совсем не стесняется

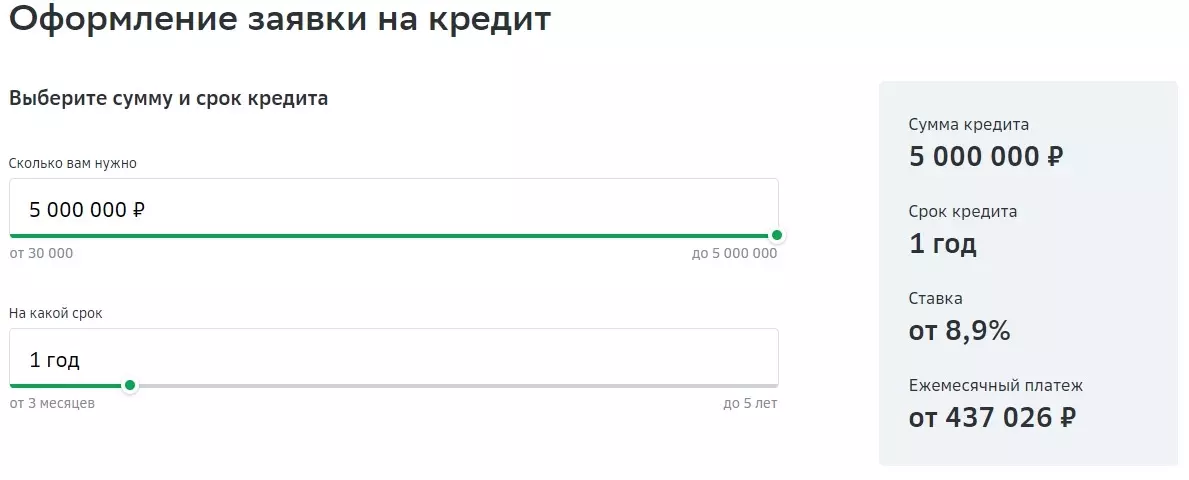

Сбер

Юрий Ляндау, доктор экономических наук, профессор Российского экономического университета им. Г. В. Плеханова:

— Правило простое: ставки по каким бы то ни было кредитным программам не могут быть меньше ключевой ставки Банка России, а она в настоящее время — 16%.

Именно по этой ставке банки могут кредитоваться у Центрально банка, и если банк делает ее ниже установленной ЦБ, то он столкнётся с проблемой нехватки ликвидности, так как ему придется привлекать средства под более высокую ставку, чем та, по которой он выдает кредиты. Это увеличивает риски для банка и ухудшает его финансовое состояние — в ясном разуме и добровольно никто на это не пойдет.

Но клиентов-то нужно как-то привлекать, на помощь приходит маркетинг.

Я лично сталкивался с предложениями различных банков, включая известные — Сбер, Тинькофф банк, Альфа-Банк, когда они предлагают кредит по ставке якобы 4,9% годовых, но дальше указывают, что это только в первый месяц, а со второго ставка может составлять 22% годовых!

Очень часто финансовые организации предлагают кредит под низкую ставку, но обязывают к покупке страховки. И дальше, когда ты подсчитываешь всю сумму понесенных расходов, то видишь, что кредит тебе обходится не 5%, а все 25% годовых. Такое чаще всего практикуют автосалоны.

Калькулятор аннуитетных платежей в помощь

Чтобы не стать жертвой мошенничества, я бы рекомендовал проверять условия кредитования при помощи калькулятора аннуитетных платежей (любой онлайн сервис). Например, Вам предлагают кредит в сумме 100 000 рублей по ставке 4% годовых сроком на 5 лет. Рассказывают про очень выгодное предложение и сообщают, что ежемесячный платеж по кредиту составит всего 2 650 рублей. Если проверить эти условия при помощи калькулятора аннуитетных, вы легко поймете, что платеж в 2 650 рублей в месяц при заданных параметрах — это вовсе не 4% годовых, а все 20% годовых. Если бы ставка действительно была 4%, то ежемесячный платеж составил бы 1842 рубля, добавляет Юрий Ляндау.

Ирина Андриевская, директор по контенту и аналитике финансового маркетплейса «Выберу.ру»:

— Рекламу кредитов с низкими ставками многие банки стали использовать ещё в начале минувшей осени, предлагая людям 3%-4% по кредиту, который в итоге обходился в несколько раз дороже. Реальные ставки кредитные организации указывали, но мелким шрифтом и со множеством оговорок. Как правило, банки предлагали заёмщикам специальные платные опции для снижения процентов; реже — механизм «вернём проценты». Разумеется, низкий процент в рекламе — это уловка банковских маркетологов. Реальные ставки кредитования обычно «зарыты» в многостраничных тарифах на сайтах или в мобильных приложениях. Конечно, многим клиентам не хватает знаний и времени, чтобы разобраться во всех нюансах. В итоге многие заёмщики отправляли заявку на кредит, попав на удочку рекламных ставок, а потом шли жаловаться в ЦБ, не получив обещанного. Но ЦБ отреагировал.

Принятый в июле ФЗ № 359 изменил отдельные нормы закона «О потребительском кредите (займе)». Благодаря этому закону из рекламы банков потихоньку исчезают нереально низкие проценты. Поправки вводят прямой запрет банкам и микрофинансовым организациям рекламировать только привлекательные процентные ставки. Кроме того, кредиторы обязаны раскрывать полную информацию о стоимости кредита тем же шрифтом, что и привлекательные проценты. Одни параметры не должны быть менее заметными, чем другие.

Была надежда, что продуктовая реклама банков станет честнее, а люди будут видеть реальные ставки. Однако мы видим, что на деле банковские маркетологи отступились от низких процентов, но изобрели новые ловушки для клиентов.

Низкая ставка по кредиту. Продаётся. Дорого

Например — покупка низкой ставки за счет навязывания опции. Или разовая комиссия. Кредитные организации называют эту услугу по-разному — «Снижаем ставку» или «Выберите ставку» — такое предложение можно найти, к примеру, у Росбанка. На его сайте указан минимальный процент — 1,9%. Но такая ставка доступна только при подключении платной опции, а именно: клиент в дату выдачи кредита должен внести единовременный платеж в размере от 5,30% до 22,76% от суммы кредита (в зависимости от размера базовой процентной ставки и срока кредита). То есть вы пришли за деньгами, но чтобы получить их в долг, должны сначала заплатить, говорит Андриевская.

Нужно запомнить одно: кредитные организации не кредитуют население себе в убыток, поэтому если банк предлагает вам ставку по кредиту ниже установленной ЦБ ключевой ставки, готовьтесь к «сюрпризам».

Ориентиром для заёмщика должны быть 5-9% к значению ключевой ставки, тогда появляется шанс, что всё будет честно.

В 2024 году вопрос с «хитрыми» платными опциями, возможно, станут острее, ведь нам обеспечен год высоких ставок и в потребительском кредитовании, и в ипотеке.

Елена Васильева, финансовый эксперт, генеральный директор аудиторской компании «БК „Биллион“:

— Я думаю, что такую практику с «маркетинговыми» ставками очень легко остановить. Потребитель делает фото рекламы, приходит в банк и требует кредит по предложенной ставке, игнорируя мелкий шрифт и звёздочки. Банк обязан предоставить кредитные средства по указанным условиям. В противном случае потребитель звонит в Роспотребнадзор, который тоже фиксирует предложение банка, а попутно — используемые ухищрения для обмана потребителя, и банк обязуют его исполнить обещание. При отказе — штраф или отзыв лицензии.

«Исламский банкинг»

Есть второй вариант — ввести повсеместно «исламский банкинг». Он подразумевает обоюдную ответственность за расходование средств после предоставления (получения) средств. Также, его называют «честным», «партнерским», «этичным» банкингом. Банк или кредитная организация обязаны обосновать кредитную ставку, ее уровень должен быть адекватным, не кабальным. Все сделки одобряет совет муфтиев и исламских ученых. Кстати, такая практика уже есть в России, распространяется довольно медленно из-за консервативности банковской системы и неосведомлённости людей. Предложенные решения, конечно, еще нужно законодательно закреплять и развивать, говорит Васильева.